Как выбрать банк, который станет надёжным партнёром бизнесу. И никогда туда не ходить.

Кредит — простой и понятный источник финансирования для предпринимателей и компаний. Чтобы его получить, достаточно вести бизнес дольше 6 месяцев, не заниматься запрещёнными видами деятельности и сохранять кредитную историю положительной или хотя бы нейтральной.

Если с формальными требованиями всё в порядке, остаётся подобрать подходящее предложение и банк, в котором можно выгодно получить деньги и комфортно обслуживаться, пока возвращаете долг. Делимся, что нужно учесть, чтобы самостоятельно найти кредитора и как сделать это за две минуты онлайн.

По каким критериям оценивать банки, чтобы не прогадать

Лицензия

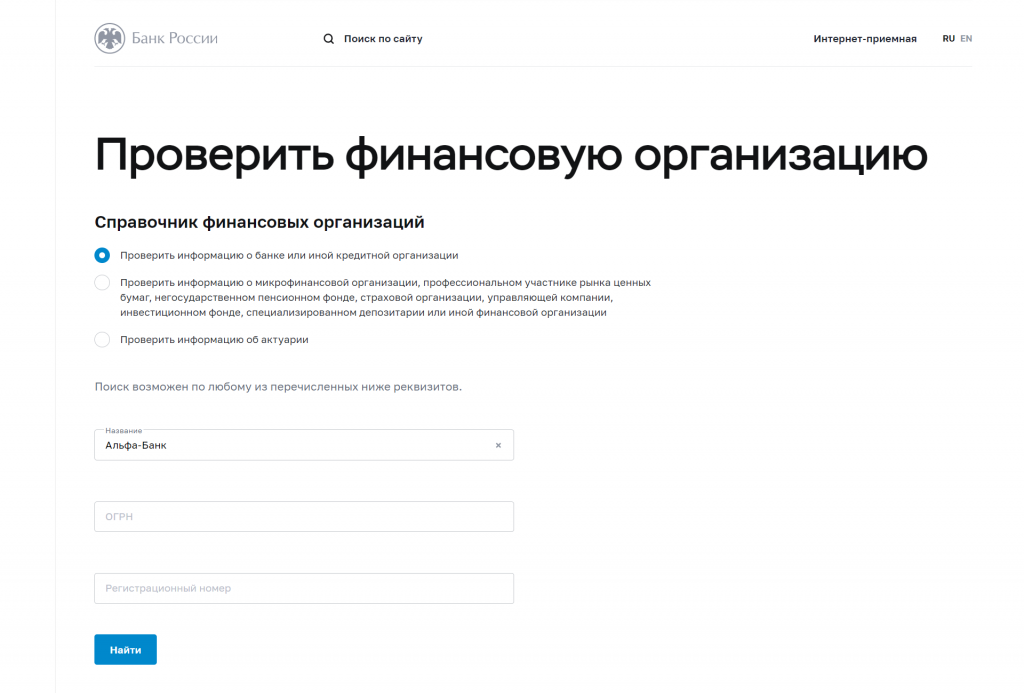

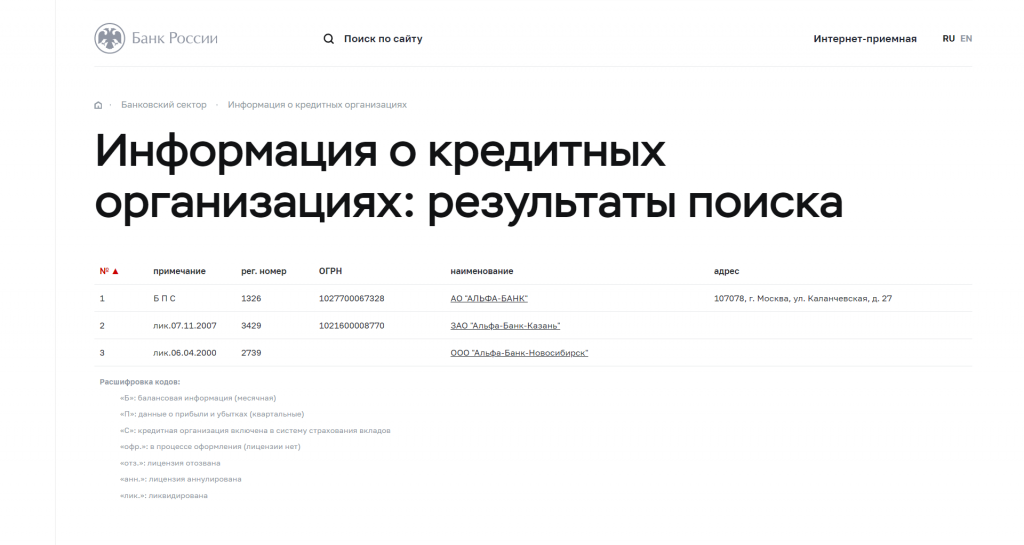

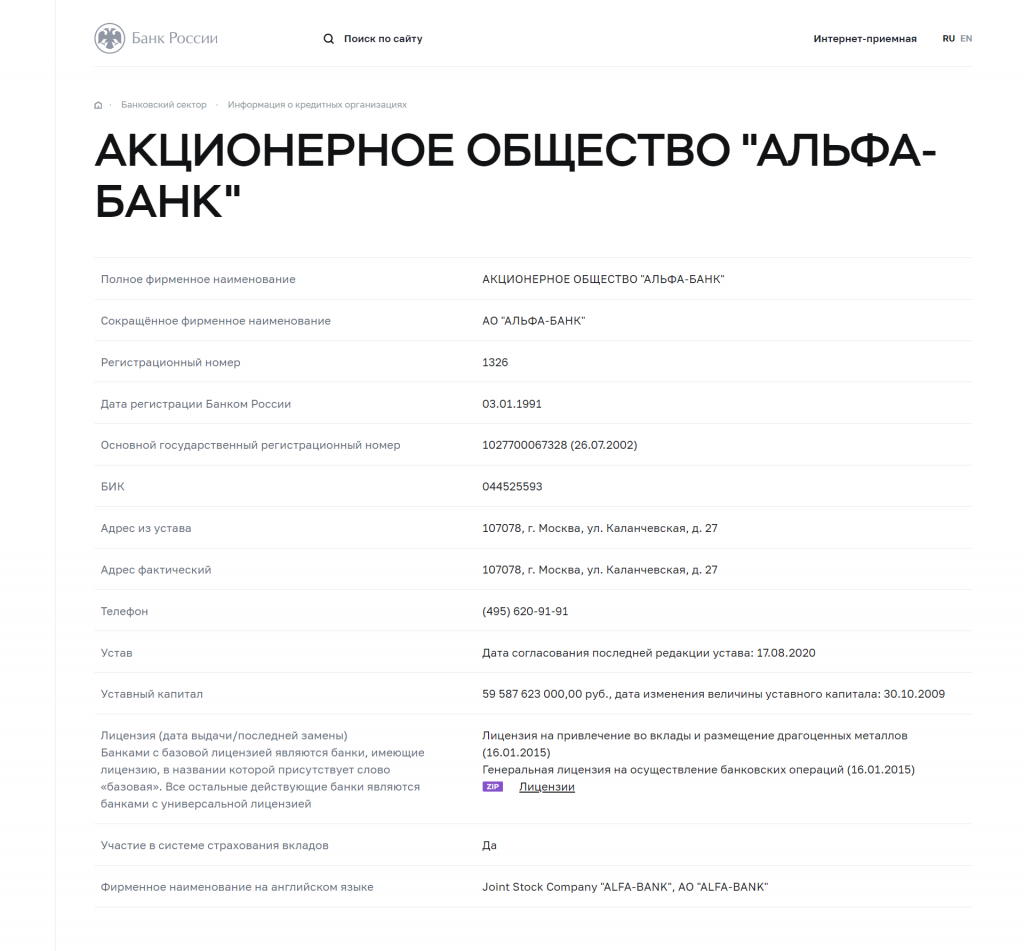

Самый простой способ проверить банк — найти его лицензию. Этот документ означает, что Банк России официально разрешил этой организации работать на территории страны.

Если у банка есть лицензия и она никогда не отзывалась, это хороший знак. Значит, организация прошла проверку ЦБ и её документы в порядке. Таким банкам проще довериться и можно рассчитывать на то, что они соблюдают законы, следят за репутацией и внимательно относятся к клиентам.

У банка может быть несколько действующих лицензий, но если есть генеральная, всё в порядке. Именно она доказывает, что банк может проводить все финансовые операции, в том числе выдавать кредиты бизнесу.

Список кредитных организаций, которые зарегистрированы на территории страны, ведётся на сайте Банка России. Там можно посмотреть статус лицензии. Если она отозвана, в строке с наименованием банка стоят три заглавные буквы ОТЗ.

Бывает, что предприниматели специально идут кредитоваться в банки, у которых скоро отзовут лицензию. Они рассчитывают, что деньги не придётся возвращать, рассказывает наш эксперт Ирина Попова, которая 15 лет работала в российских банках.

⠀

Сразу говорим: это не работает. Деньги всё равно придётся вернуть. Банки регулярно отчитываются о своих заёмщиках, а все кредиты посчитаны и учтены ЦБ. Если один банк закроется, список должников передадут в другой банк, и деньги нужно будет возвращать ему.

Юридический статус

Кроме банков бизнес кредитуют ещё и микрофинансовые организации. Обычно они предоставляют деньги под огромный процент. Ирина Попова объясняет, чем отличается кредитование в банках и МФО.

Банки не предоставляют деньги бизнесу, который не сможет их вернуть. Они внимательно оценивают клиентов, их платёжеспособность и просчитывают риски невозврата кредита. Микрофинансовые организации, напротив, закладывают риски в стоимость финансирования. Поэтому их займы дорогие, но доступные.

Займы в МФО обычно берут предприниматели и компании, которым банки отказывают в кредите. Если у вас есть выбор, куда обращаться за деньгами, советуем идти именно в банки. Такое финансирование дешевле. Почему это так, эксперт объясняет на примере.

Вы взяли заём в микрофинансовой организации и закупили больше товаров на продажу. Может показаться, что выгодно инвестировали, но на самом деле бизнес стоит на месте. Вырученные деньги вы отдадите МФО, то есть компания в таком случае будет только отрабатывать проценты по кредиту. Выгоды в такой схеме нет.

Линейка продуктов

Ирина Попова советует выбирать банк не для кредита, а для постоянного обслуживания. Если пока бизнес не работает ни с одним банком, присмотритесь не только к условиям кредитования, но и ко всей линейке продуктов. Сейчас вам нужен только кредит, а в будущем может потребоваться касса, сервисы для маркировки товаров или участия в тендерах. Заранее узнайте цены на эквайринг, онлайн-бухгалтерию, зарплатный проект и банковскую гарантию. Обычно такие услуги предоставляют крупные банки: Сбербанк, Тинькофф, Альфа-Банк, Райффайзенбанк, Точка и Модульбанк.

Если рассматриваете для сотрудничества банк, который работает только в вашем регионе, важно убедиться, что он предоставляет нужные услуги. Например, компания планирует заниматься внешней торговлей, поэтому принципиально важно, чтобы банк проводил операции в валюте круглые сутки. Такой услуги может не оказаться у небольших кредитных организаций.

Обычно банки требуют открыть счёт, чтобы оформить овердрафт или другой кредит. Если у вас уже есть расчётный счёт для бизнеса в каком-то банке, можете пользоваться его инфраструктурой и там же кредитоваться. Польза в том, что вас уже будут знать, когда обратитесь за новым кредитом. Банк в курсе, что прошлую задолженность вы гасили полностью и в срок, поэтому в следующий раз может предоставить более крупную сумму. Но это возможно только при одном условии, о котором рассказывает Ирина.

Есть вероятность, что при новом обращении за кредитом предпринимателю дадут больше денег. Но только в случае, если бизнес за это время вырос. Когда уровень доходов не изменился, а банк в прошлый раз и так выдал максимум средств, рассчитывать на ещё большую сумму не стоит.

Технологичность

Когда выбираете банк, нужно убедиться, что с ним будет удобно сотрудничать. Например, вы постоянно в разъездах, на встречах, и важно, чтобы вопросы решались по звонку или в приложении. Большинство банков уже используют современные технологии и онлайн-сервисы. С такими удобно работать, потому что можно обсуждать проблемы удалённо и не отрываться от ежедневных задач. А особенно это важно для предпринимателей, которым всегда не хватает лишнего часа в сутках.

Наш эксперт советует обращать внимание на банки с высоким уровнем автоматизации. Обычно они первыми внедряют технологии, благодаря которым клиенты могут эффективнее пользоваться услугами банка и зарабатывать. Например, ведущие банки давно подключили оплату по QR-кодам для бизнеса. А это приносит выгоду ИП и юрлицам, потому что до конца 2021 года они могут принимать оплату по таким кодам без комиссий.

Если вы ещё не работаете с системой быстрых платежей, читайте нашу статью. В ней рассказываем, почему предпринимателям и компаниям выгодно присоединиться к СБП и как это сделать.

Доступность

Когда возьмёте кредит, каждый месяц придётся возвращать деньги банку. Погашать долг должно быть удобно, например, в приложении, в отделении около дома или в ближайшем банкомате. Ирина Попова дополняет:

Хорошо, если у кредитора большая банкоматная сеть по всей стране и интернет-банк. Тогда вы можете вносить очередной платёж по кредиту, где бы вы ни были.

Если привыкли ездить в банк, важно убедиться, что отделение банка расположено удобно. Например, офисы находятся рядом с местами, где вы часто бываете, и там есть банкоматы, в которые можно вносить наличные. Когда это одно отделение на другом конце города, это может быть критично, особенно для жителей больших городов. Есть риск встать в пробку и не доехать до банка вовремя, чтобы внести платёж. Это может стоить испорченной кредитной истории, а значит, в будущем будет тяжелее получить деньги.

Почему важно проверять кредитную историю перед тем, как просить деньги у банка — объясняем в статье.

Сервис

Если с обслуживанием в банке всё плохо, предприниматель будет проводить дни в отделениях, разбираться с сотрудниками и платить штрафы. Чтобы этого избежать, лучше заранее узнать, как реально работает банк. Предлагаем несколько способов, они простые и рабочие.

- Позвонить в колл-центр за консультацией и оценить, насколько быстро там отвечают, понятно и уважительно ли общаются. Если при первом звонке вы висите на линии без ответа дольше 10 минут, история, скорее всего, повторится. Вряд ли в будущем вас ждёт удивительный сервис.

- Отправить тестовую заявку на кредит и посмотреть, сколько времени банк будет её рассматривать. Сроки могут быть разными: от одного дня, часа или 2 минут, как в Тинькофф.

- Расспросить менеджера в отделении. Не стесняйтесь задавать все вопросы, которые на самом деле интересуют, даже если они кажутся простыми и глупыми. Задача менеджера — разъяснить, повторить, если вы не поняли, а также снять сомнения и возражения, если они были.

- Посоветоваться с предпринимателями, узнать, где они обслуживаются, что предлагает банк и чем они недовольны. Полезно выяснить, сколько коллеги платят за услуги, есть ли у их банка специальные тарифы для бизнеса, удобное ли приложение и легко ли пользоваться личным кабинетом на сайте.

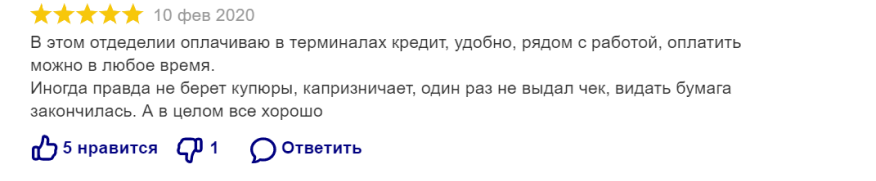

- Почитать отзывы в интернете. Обращайте внимание на все комментарии: и положительные, и отрицательные. Отсеивайте откровенно хвалебные отзывы или те, в которых нет конкретики.

Идеальный отзыв — это ситуация. Например, пользователь пришёл в банк с такой-то проблемой, вот так её решили. Или он пришёл, а в банке не помогли и вот почему.

Негативные отзывы тоже бывают разными: пока один жалуется на некомпетентность сотрудников, другой недоволен тем, что у офиса негде припарковаться и постоянно сломан кондиционер. Обращайте внимание на то, что важно именно вам.

Дополнительные бонусы и система лояльности

Хорошо, если бизнес будет обслуживаться в одном банке и удовлетворять все потребности там. Если пользоваться услугами одной организации год или два, заработает система лояльности. Ирина Попова объясняет, как она формируется в современных банках.

В идеальном мире должно быть так: бизнес выбирает банк, в котором ему удобно обслуживаться, год-два работает с ним и уже после может рассчитывать на бонусы. А по факту выходит, что многие предприниматели бегают из одного банка в другой в поисках лучших условий. Но дело в том, что система лояльности работает только для постоянных клиентов. Она не включается сразу, как только ИП или юрлицо начинает сотрудничать с банком, а например, спустя год обслуживания или позднее. Пока предприниматель не определится, с каким банком он хочет работать, он не станет постоянным клиентом нигде. В таком случае кредитные организации не смогут строить на нём систему лояльности.

А ещё лучше заранее проверить или узнать напрямую у банка:

- сотрудничает ли он с государством и предоставляет ли льготные кредиты бизнесу;

- какие услуги банк предлагает бесплатно или со скидкой. Это может быть подключение при покупке или аренде кассы, обслуживание счёта, спецпредложения на сервисы бухгалтерии;

- есть ли уникальные продукты, например, у Сбера это кредитная бизнес-карта с увеличенным льготным периодом. Стандартный длится 50 дней. Но если бизнес пользуется услугами партнёров банка, может не платить проценты несколько месяцев.

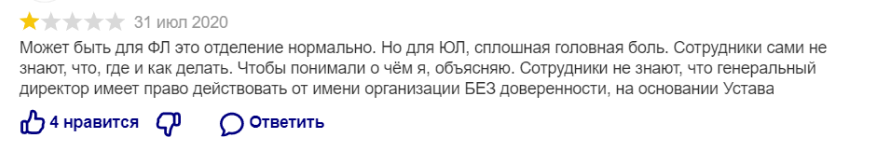

Как выбрать тот самый банк для кредита на Развивай.рф

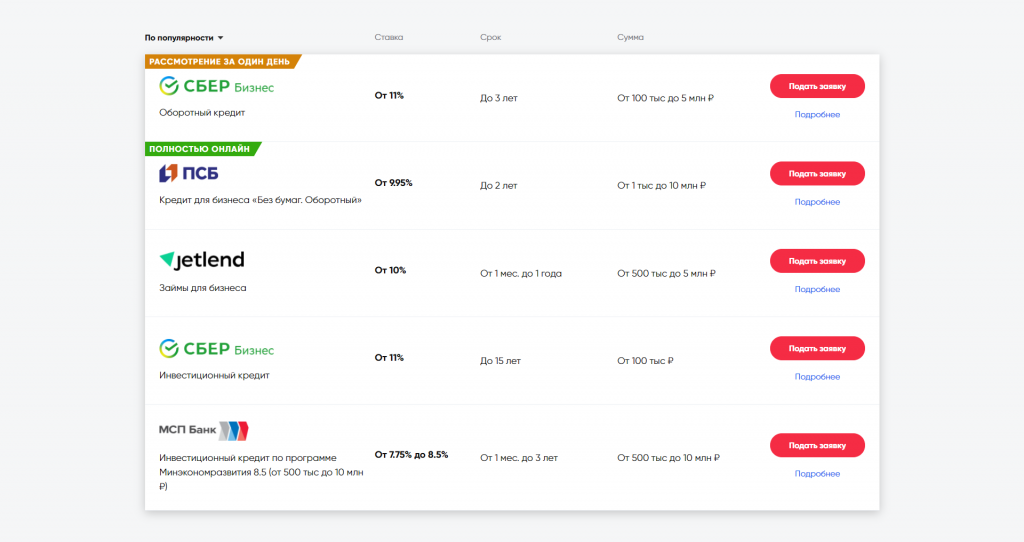

На нашей платформе собраны ведущие банки, которые работают в России. Брать кредит и сотрудничать с ними можно безопасно и на понятных условиях. В разделе «Кредиты» удобно подобрать подходящее предложение и сразу же отправить заявку в нужный банк онлайн.

Посмотрите, соответствует ли бизнес требованиям банка и какое нужно обеспечение. Это важно, чтобы повысить шансы на кредит. После можно подать заявку на любое предложение онлайн. Не забудьте подтвердить электронную почту, чтобы ваше обращение поступило в банк. Если не нашли письмо, проверьте папку «Спам».

Как выбрать кредит для бизнеса, читайте в нашей инструкции. Объясняем просто и по шагам.

Что действительно важно запомнить

Не ищите идеальный банк — таких не бывает. Подойдёт, если ваш банк будет достаточно хорошим, честным и готовым помогать, когда это требуется. Как отмечает наш эксперт Ирина Попова:

Выберите себе надёжного партнёра и не ходите в банк. Не тратьте на это время, уделяйте его бизнесу.