Сергей открыл бизнес по продаже мороженого. Он внёс деньги за аренду, приобрёл оборудование, а на закупку сырья средств не осталось. Сергей — ИП и может оформить кредит и как физическое лицо, и как предприниматель. Какой вариант удобнее и выгоднее — сравниваем в статье.

Чем бизнес-кредит отличается от потребительского

Бизнес-кредит — это финансирование, которое банк предоставляет на предпринимательскую деятельность, чтобы закупить партию товара, обновить оборудование, вложиться в крупный проект или открыть новый магазин.

Потребительский кредит — это деньги, которые гражданин занимает в банке на личные цели: лечение, дорогую покупку или путешествие.

На практике предприниматели оформляют потребительский кредит, когда не рассчитывают получить бизнес-финансирование, например, когда только запускают своё дело.

По закону потребительский кредит не предназначен для бизнес-целей, поэтому предпринимателям не всегда удаётся его оформить. Банк может отказать, если заёмщик зарабатывает как ИП и кредитор считает, что деньги пойдут на бизнес. Например, в Промсвязьбанке требование о том, что заёмщик не должен быть предпринимателем, включено в условия некоторых программ для частных клиентов:

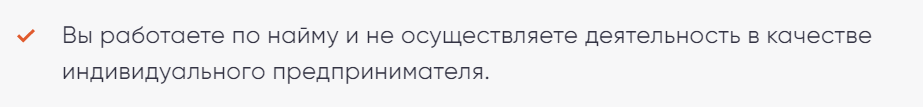

Есть банки, которые выдают потребительские кредиты на любые потребности, в том числе на бизнес. Такую цель можно выбрать при заполнении заявки на финансирование в Тинькофф Банке. Проверять, на что идут деньги, банк не будет.

Банк может выдать потребительский кредит предпринимателю при соблюдении дополнительных условий. Например, такая возможность есть у вкладчиков Промсвязьбанка, но созаёмщиком по договору может быть только наёмный работник.

Есть условия, которые совпадают и в потребительском кредитовании, и в финансировании бизнеса. Например, оба кредита можно оформить как на конкретную цель, так и потратить на любые потребности. Также в обоих случаях банк вправе потребовать залог, поручительство или предоставить кредит без обеспечения. Но есть условия, которые различаются. Рассмотрим их подробнее.

О том, для каких целей используется потребительский кредит — в статье 3 закона от 21.12.2012 № 353-ФЗ

Какой кредит дешевле

На сайтах банков процент по потребительскому кредиту может показаться небольшим. Но это минимальная ставка. Чтобы её получить, нужно предоставить залог или выполнить дополнительные условия, к примеру, оформить страховку.

Чаще процент по потребительскому кредиту выше, чем по кредиту для бизнеса: список документов меньше, банк не контролирует траты — а значит, больше рискует и закладывает риск в процентную ставку.

Сбер

| Потребительский | Бизнес-кредит |

| 13,5–23,9% В некоторых программах на первый месяц устанавливается ставка 4,9%. | От 12,5% |

Альфа-Банк

| Потребительский | Бизнес-кредит |

| 7,9–25,99% Под залог 4,9–18,49%. | От 16,5% |

ПСБ

| Потребительский | Бизнес-кредит |

| От 9,5% для ИП За платежи в срок банк снижает ставку на 3%. | От 13% |

Тинькофф Банк

| Потребительский | Бизнес-кредит |

| 9,9–40% Дисциплинированному плательщику ставку могут снизить. | В зависимости от вида кредита ставка определяется индивидуально. |

🔎 Подобрать кредит с выгодной ставкой

Льготные бизнес-кредиты. Предприниматель может получить более дешевое финансирование, если оформит кредит с господдержкой. В таком случае банк выдаёт деньги по низкой ставке и получает компенсацию из бюджета. Стоимость льготных кредитов зависит от банка и программы поддержки:

- Альфа-Банк — до 11,5%;

- ПСБ — от 10,7%;

- Сбер — 10,7%.

Госпрограммы не распространяются на потребительские кредиты: если предприниматель берёт такое финансирование, банк не снизит ставку, даже если деньги пойдут на развитие бизнеса.

Какую сумму можно получить

Потребительского кредита хватит на небольшие расходы. Если предприниматель планирует открыть магазин, расширить автопарк, модернизировать производство, лучше оформить бизнес-кредит. Инвестиционные программы позволяют покрыть крупные траты.

| Сбер | Альфа-Банк | ПСБ | |

| Потребительский кредит | до 8 млн ₽ | до 15 млн ₽ | до 5 млн ₽ |

| Инвестиционный кредит для бизнеса | лимита нет, всё зависит от финансового состояния заёмщика | до 150 млн ₽ | до 20 млн ₽ |

Размер бизнес-кредита с господдержкой ещё больше. Например, в ПСБ сумма доходит до 2 млрд рублей.

Какой кредит оформить быстрее

Что получить бизнес-кредит, банк запрашивает:

- паспорт заёмщика;

- свидетельство о регистрации ИП;

- свидетельство ИНН;

- финансовые данные — отчётность или данные об оборотах бизнеса.

Если оформляется потребительский кредит, банк смотрит документы на самого человека. Иногда достаточно паспорта, другие банки дополнительно требуют копию трудовой книжки или трудового договора, свидетельство ИНН, СНИЛС, справку о доходах.

Потребительский кредит оформляется быстро, особенно если сумма небольшая. Например, Сбер обещает обработать заявку за 5 минут и выдать деньги в тот же день. На получение бизнес-кредита уйдёт больше времени. Но его можно оформить быстрее, если у предпринимателя уже есть счёт в банке, куда он обращается. В частности, в Тинькофф Банке заявку рассматривают за 2 минуты.

Каким требованиям должен соответствовать заёмщик

В зависимости от вида кредита различаются требования к заёмщикам. Самые распространённые собрали в таблице.

| Если ИП берёт потребительский кредит | Если ИП берёт бизнес-кредит |

| ▪️ гражданство РФ; ▪️ минимальный возраст — 18, 21 или 23 года в зависимости от банка; ▪️ возраст на момент окончания срока кредита — во многих банках не более 65–67, но есть предложения с требованием, чтобы заёмщик был не старше 80 лет; ▪️ минимальный доход. Его размер зависит от банка; ▪️ непрерывный трудовой стаж — некоторым банкам достаточно 1 месяца, другие требуют не меньше 4 месяцев. | ▪️ гражданство РФ или резидентство в стране; ▪️ возраст — в зависимости от банка минимальный может быть 18 лет, максимальный — 70 лет; ▪️ срок ведения деятельности. Распространённое условие — от 6 месяцев. Чем дольше работает предприниматель, тем вероятнее, что банк одобрит кредит. |

Кредитная история. Для банка имеет значение, как потенциальный заёмщик закрывал прежние долги, но в отношении ИП и учредителя ООО подходы разные.

Если потребительский кредит берёт учредитель ООО, чтобы потратить на бизнес, то банк изучает его историю как физического лица. Просрочки, которые допускала компания, на решение не повлияют. Если же ООО подаёт заявку на кредит для бизнеса, то банк учтёт кредитную историю и компании, и её участников.

С ИП ситуация другая. Какой бы кредит он ни брал, банк будет изучать все его просроченные обязательства: и на личные расходы, и на бизнес. Предпринимателю откажут в финансировании на закупку товара, если он не вернул вовремя потребительский кредит на телевизор. И наоборот — ИП не сможет получить деньги на машину, если раньше у него были проблемы с возвратом оборотного кредита.

Дают ли кредитные каникулы

Государство разрешило заёмщикам брать кредитные каникулы и по потребительскому кредиту, и по бизнес-кредиту. Подать в банк заявку на отсрочку можно до 30 сентября 2022, если договор был оформлен до 1 марта 2022. Эта мера поддержки установлена в законе № 106-ФЗ от 03.04.2020:

Условия, на которых предоставляются каникулы, различаются.

| Каникулы по потребительскому кредиту дадут, если: | Каникулы по бизнес-кредиту дадут, если: |

| ▪️ сумма кредита не больше 300 тыс. ₽ для заёмщика-физлица и не больше 350 тыс. ₽ для ИП; ▪️ за месяц до обращения в банк доход уменьшился на 30% и более по сравнению со среднемесячным доходом за 2021 год. Это нужно подтвердить документами; ▪️ заёмщик не оформлял ипотечные каникулы. | ▪️ предприниматель работает в отрасли из перечня, который утвердило Правительство; ▪️ бизнес включён в реестр субъектов малого и среднего предпринимательства. |

Оформить каникулы по бизнес-кредиту удобнее:

- не надо доказывать финансовые потери;

- нужно только одно заявление;

- нет ограничений по размеру долга.

Заёмщику достаточно соответствовать формальным признакам.

Какие ещё есть преимущества и риски для заёмщика

👉 Налоговая нагрузка. Проценты по бизнес-кредиту считаются расходами и снижают налоговую нагрузку. Этим может воспользоваться предприниматель на общей системе налогообложения, УСН «Доходы минус расходы» и плательщик единого сельскохозяйственного налога.

Потребительский кредит оформляется на физлицо, поэтому просто так его в расходы бизнеса записать не получится, даже если деньги потрачены на предпринимательскую деятельность. Налоговый кодекс не запрещает ИП зачесть проценты как расходы, но нужны доказательства, что деньги пошли на бизнес, и у специалистов ФНС всё равно могут возникнуть претензии.

Для сравнения: если учредитель ООО оформит на себя потребительский кредит, записать проценты в расходы компании не получится в любом случае, даже если есть подтверждение, что деньги потрачены на бизнес.

👉 Ответственность. Если потребительский кредит берёт учредитель ООО и тратит средства на бизнес, то отвечать за погашение долга будет он сам, в том числе своим имуществом. Заставить компанию выплачивать задолженность не получится.

Для ИП это не имеет значения: он отвечает собственными активами и по бизнес-кредиту, и по потребительскому.

💡 Совет эксперта

Потребительский кредит стоит брать в нескольких ситуациях:

- когда бизнес новый. В этом случае бизнес-кредит не выдадут, так как нужно, чтобы предприниматель уже работал минимум 3–6 месяцев;

- если у компании уже есть кредит и она не может оформить новый на себя. Но в такой ситуации необходимо рассчитать, что дохода достаточно, чтобы гасить два обязательства, иначе есть риск банкротства.

Бизнес-кредит выгоднее, когда бизнес уже работает. В этом случае можно:

- получить более крупную сумму;

- воспользоваться льготными условиями от государства;

- снизить налоги.