Предприниматель не может просто так приостановить работу и ничего не платить в бюджет. Даже если нет сотрудников и дохода, нужно перечислять за себя страховые взносы. Как правильно прекратить деятельность и какие есть варианты, чтобы не закрывать бизнес на время простоя, объясняем в статье.

За что платит ИП, даже если не работает

Если предприниматель временно не ведёт бизнес, ему всё равно приходится платить:

👉 страховые взносы за себя. В 2022 году это:

- 34 445 руб. — на пенсионное страхование;

- 8 766 руб. — на медицинское страхование;

- 1% с части годового дохода, которая превышает 300 тыс. рублей — в ПФР.

👉 налоги, если ИП работает на патентной системе (ПСН). Платёж на ПСН рассчитывается не от реального дохода. Это фиксированная сумма за право вести определённый бизнес.

Если у предпринимателя есть сотрудники, платить нужно и за них.

Как закрыть ИП без сотрудников

📌 Снимите с учёта онлайн-кассу. Подать заявление на это можно:

- лично в налоговой;

- в онлайн-кабинете на сайте ФНС;

- через личный кабинет оператора фискальных данных.

Налоговая снимает кассу с учёта в течение 10 рабочих дней.

📌 Рассчитайтесь с контрагентами по всем договорам. Отдать долги и получить деньги с деловых партнёров лучше, пока сохраняется статус ИП и есть расчётный счёт. Если сначала закрыть бизнес, а потом собирать долги, налоговая может посчитать это незаконной предпринимательской деятельностью и оштрафовать по статье 14.1 КоАП РФ.

Уточните в ПФР, нет ли у вас неисполненных обязанностей. Это важно, потому что налоговая будет проверять, есть ли у ИП долги перед фондом. Если окажется, что да, инспекция не закроет бизнес.

📌 Направьте в налоговую документы для прекращения деятельности. Это должна быть регистрирующая инспекция вашего региона. Узнать её адрес можно на сайте ФНС.

В комплект входят:

- заявление. Если не подаёте документы лично, то его нужно удостоверить у нотариуса;

- квитанцию об оплате госпошлины. За прекращение бизнеса нужно заплатить 160 руб. От госпошлины освобождаются те, кто подаёт документы в электронном виде, в том числе через МФЦ и нотариуса.

- документ из ПФР, который подтверждает, что вы предоставили в фонд нужные сведения. Этот пункт не обязательный: если справки не будет, налоговая самостоятельно запросит её в ПФР.

Подать документы можно разными способами:

- принести в налоговую;

- через представителя — доверенность должен заверить нотариус;

- на сайте ФНС;

- через МФЦ;

- через нотариуса — он удостоверит заявление и отправит его в налоговую в электронном виде;

- письмом с объявленной ценностью и описью вложения.

Если подаёте документы в электронном виде через сайт ФНС, нужна квалифицированная электронная подпись.

📌 Дождитесь, пока налоговая зарегистрирует прекращение деятельности ИП. Это занимает 5 рабочих дней. Если действовать через МФЦ, ждать придётся 11 дней.

В заявлении нужно указать способ получения документов. Можно выбрать электронную почту, тогда налоговая пришлёт на неё подтверждение того, что статус ИП прекращён. Также можно получить документы в бумажном виде лично или через представителя по доверенности.

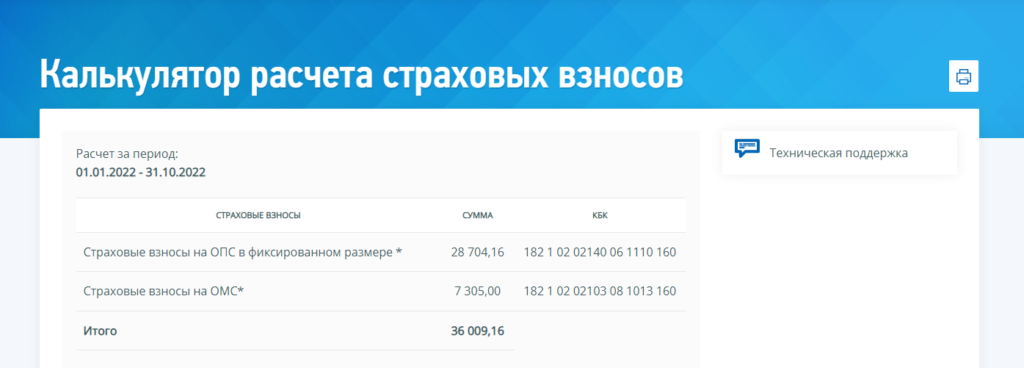

📌 Заплатите страховые взносы за себя в ПФР и за медицинское страхование. Это нужно сделать в течение 15 дней после закрытия ИП. Сумма зависит от того, сколько дней предприниматель проработал с начала года.

Например, ИП лишился статуса 30 сентября. Значит, внести страховые взносы нужно не позднее 15 октября. Поскольку предприниматель не доработал до конца года, он заплатит:

- 34 445 : 12 × 9 = 25 833,75 руб. за пенсионное страхование;

- 8 766 : 12 × 9 = 6 574,50 руб. за медицинское страхование.

- Всего — 32 408,25 руб.

Если предприниматель заработал более 300 тыс. рублей, надо дополнительно заплатить в ПФР 1% с части дохода, которая превышает эту сумму.

Чтобы не ошибиться в расчётах, можно использовать онлайн-калькулятор на сайте ФНС.

📌 Сдайте отчётность и заплатите налоги

| УСН | Декларация и налог: ▪️ не позднее 25 числа следующего месяца после закрытия ИП. |

| ОСН | Отчётность: ▪️ 3-НДФЛ – в течение 5 дней после закрытия. ▪️ Декларация по НДС – до 25 числа месяца, следующего за кварталом, в котором закрылся ИП. Например, если ИП закрылся в феврале, сдать декларацию нужно до 25 апреля. Налог: ▪️ НДФЛ – в течение 15 дней после закрытия. ▪️ НДС – заплатить можно сразу или частями в течение квартала, до 25 числа каждого месяца. |

| ПСН | Отчётность: сдавать не нужно. Налог: Можно пересчитать его и вернуть переплату, если ИП не отработал срок патента полностью. Для этого нужно подать заявление в налоговую до окончания ПСН. |

📌 Закройте расчётный счёт. Закон не указывает сроки, когда нужно это сделать. Обязанность закрыть расчётный счёт может быть прописана в договоре с банком. Если такого условия нет, договор об РКО всё равно лучше расторгнуть, чтобы не вызывать вопросы у налоговой и не платить за обслуживание счёта. Обратитесь в банк, когда рассчитаетесь с контрагентами, заплатите все взносы и налоги.

Если есть печать ИП, её лучше уничтожить и оформить это актом в присутствии любых свидетелей. Это нужно, чтобы никто не мог заключать мошеннические договоры от вашего имени.

Как закрыть ИП с сотрудниками

Если у предпринимателя есть работники, он проходит ту же процедура, как и ИП, который работает один, но к ней добавляются несколько дополнительных этапов.

📌 Письменно уведомьте службу занятости о каждом увольняемом сотруднике. Уведомление составляется произвольно, но в нём обязательно должны быть сведения о должности, профессии, специальности, квалификационных требованиях и зарплате работника.

Пример формулировки

В соответствии с п. 2 ст. 25 Закона от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации» уведомляю о решении уволить сотрудников в связи с прекращением деятельности индивидуального предпринимателя по п.1 ч.1 ст. 81 ТК РФ (Приказ № 2 от 01.11.2022). Планирую расторгнуть договоры со следующими работниками:

| ФИО | Должность | Профессия/специальность | Квалификационные требования | Размер оплаты труда |

Отправить документ нужно в службу занятости по месту жительства предпринимателя. Это необходимо сделать как минимум за 2 недели до закрытия ИП.

📌 Предупредите сотрудников о предстоящем увольнении. По ТК РФ предприниматель должен сделать это в сроки, которые указаны в трудовом договоре.

Если в соглашении с работником нет такого пункта, обычно уведомление направляют за 2 недели, как и в службу занятости.

Пока ИП действует, для каждого работника необходимо:

- издать приказ о прекращении трудового договора. В нём нужно указать, что трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем по п. 1 ч. 1 ст. 81 Трудового кодекса РФ. С приказом нужно ознакомить сотрудников под роспись;

- внести в трудовые книжки запись об увольнении, как в приказе;

- внести запись в личную карточку сотрудника и также ознакомить его под роспись.

📌 Выдайте каждому сотруднику в день увольнения:

- документ о страховом стаже СЗВ-СТАЖ;

- справку о доходах;

- трудовую книжку, если её вели в бумажной форме;

- сведения о трудовой деятельности по форме СТД-Р, если этот документ запросил сотрудник.

📌 Начислите зарплату, а если в трудовом договоре указана компенсация при увольнении — то и её. Также нужно компенсировать неиспользованные отпуска.

📌 Отправьте отчётность по уволенным сотрудникам:

| → в налоговую | ▪️ ежеквартальный отчёт по страховым взносам за сотрудников РСВ ▪️ отчёт 6-НДФЛ |

| → в ФСС | ▪️ расчёт 4-ФСС по взносам на страхование от несчастных случаев на производстве и профзаболеваний |

| → в ПФР | ▪️ ежемесячный отчёт о работниках СЗВ-М ▪️ информацию о стаже работников СЗВ-СТАЖ ▪️ отчёт СЗВ-ТД |

📌 Заплатите взносы за сотрудников. Это нужно сделать в течение 15 дней после того, как ИП сдал отчётность о работниках.

После этого ИП должен подать заявление в территориальный ФСС о снятии с учёта как страхователя. Это можно сделать через личный кабинет на сайте ФСС. Предпринимателя снимут с учёта в течение 14 рабочих дней.

Важно. После прекращение статуса ИП нельзя выбросить документы о прошлой деятельности. Их нужно хранить в течение установленного срока. Например:

- 1 год — правила внутреннего распорядка;

- 3 года — графики отпусков;

- 5 лет — бухгалтерские и налоговые документы, журналы учёта рабочего времени, документы о премиях сотрудников;

- 45 лет — данные о несчастных случаях на производстве;

- 50 или 75 лет — трудовые договоры, личные дела сотрудников, журналы учёта рабочего времени при опасных условиях труда, расчёты по страховым взносам. Срок зависит от того, когда документы были составлены.

Как остаться ИП, но не платить налоги, пока бизнес не работает

Ситуация. Семён проводил очные фитнес-тренировки, но в пандемию клиенты перестали ходить на занятия. Предприниматель не планирует закрывать своё дело, но не хочет платить налоги и взносы, пока нет доходов.

Решение. В законе нет процедуры, чтобы приостановить деятельность ИП. Но можно перейти на другой налоговый режим, который позволит ничего не платить, пока бизнес не приносит доход. Для этого подойдёт налог на профессиональный доход (НПД). Он доступен не только самозанятым, но и ИП. На этом режиме:

- не нужно платить за себя страховые взносы — предприниматель перечисляет их по желанию;

- налоги будут рассчитываться только с доходов.

Но НПД не подойдёт:

- тем, кто занимается торговлей. На этом режиме можно продавать только товары собственного производства;

- предпринимателям с работниками;

- бизнесу с доходом больше 2,4 млн рублей в год.

Перейти на НПД можно быстро и в любой момент. Для этого нужно:

Зарегистрироваться в приложении «Мой налог».

↓

Дождаться подтверждения.

↓

В течение 30 дней уведомить налоговую о снятии с текущего режима — патента, УСН или АУСН. Если ИП работает на общей системе налогообложения, отдельно отказываться от неё не нужно.

↓

Сдать налоговую декларацию за период, отработанный на прежнем режиме, и заплатить оставшийся налог.

Когда ИП может не платить страховые взносы

Ситуация. Предпринимательница Ирина водила авторские экскурсии, пока её мужа-дипломата не командировали в другую страну. По закону Ирине не обязательно закрывать ИП, чтобы не платить за себя страховые взносы.

Решение. По Налоговому кодексу есть ситуации, когда предприниматель имеет право не перечислять страховые взносы за себя, например, если ИП:

- ухаживает за ребёнком до 1,5 лет, ребёнком-инвалидом, инвалидом I группы или человеком старше 80 лет;

- служит в армии по призыву;

- временно переехал с супругом военнослужащим или дипломатическим работником и пока не может вести прежний бизнес.

Чтобы воспользоваться этой льготой, нужно сообщить в налоговую, что вы временно не будете платить страховые взносы, и подтвердить обстоятельства документами.

Важно. Предприниматели на общей системе налогообложения или УСН должны сдавать отчётность, даже если не работают. Когда дохода нет, нужно подавать нулевую декларацию.

Что будет, если бросить бизнес

Налоговая может самостоятельно закрыть ИП. Ведомство вправе сделать это, если выполняются 2 условия:

- предприниматель не сдавал декларации и расчёты больше 15 месяцев;

- у него накопился долг по налогам и взносам.

У такого способа есть негативное последствие — человек не сможет вновь оформить статус ИП в течение 3 лет. При этом долги по налогам и взносам всё равно придётся заплатить — как физлицу. Поэтому если вы не планируете больше вести бизнес, лучше закрыть ИП самостоятельно.