Специальное налогообложение самозанятых действует с 2019 г. За первые два года 2 млн человек заплатили со своей профессиональной деятельности 8 млрд рублей. Рассказываем, какие налоги платит самозанятый, когда и как это нужно делать. И делимся нюансами, которые важно учесть, чтобы перечислять платежи правильно и не получать штрафы.

Сколько платит самозанятый

Налог на профессиональный доход для самозанятых зависит от того, кому вы предоставляете услуги или для кого выполняете заказы:

- 4%, если клиент — гражданин.

Например, вы сдаёте квартиру напрямую жильцу, продаёте сшитые вами рубашки, чините компьютеры соседям или другим людям.

- 6%, если клиент — предприниматель или компания.

По этой налоговой ставке нужно платить, если вы сдаёте квартиру фирме, которая селит в неё иногородних сотрудников, рубашки шьёте по заказу местного футбольного клуба, а компьютеры чините в офисах.

Такой процент налога для самозанятых сохранится до 2029 года.

Преимущество этого режима в том, что НПД — единственный обязательный платёж самозанятых. Им не нужно платить:

- НДФЛ;

- НДС. Исключение — это ситуация, когда ИП ввозит товар из других стран. В таком случае НДС с импорта платится;

- страховые взносы в фонды.

Нюанс

Самозанятый может перечислять взносы в Пенсионный фонд добровольно. В противном случае его пенсия будет минимальной. Чтобы зачёлся один год стажа, в 2021 году надо заплатить 32 448 рублей — такую же сумму платит ИП за себя, если зарабатывает меньше 300 тыс. рублей в год.

В Фонд социального страхования (ФСС) самозанятый платить не вправе, если у него нет статуса ИП. Если вы зарегистрированы как ИП на режиме НПД, то можете перечислять в ФСС добровольные взносы на случай временной нетрудоспособности и для пособия в связи с родительством.

В Фонд обязательного медицинского страхования (ФОМС) ничего платить не требуется. Часть налога самозанятого и так идёт в ФОМС, поэтому у плательщиков НПД есть право пользоваться услугами госполиклиник и больниц.

С какого момента нужно платить НПД

Сразу после регистрации в приложении «Мой налог» вы становитесь самозанятым. С этого дня начинается первый налоговый период, а сделки облагаются НПД.

Нюанс

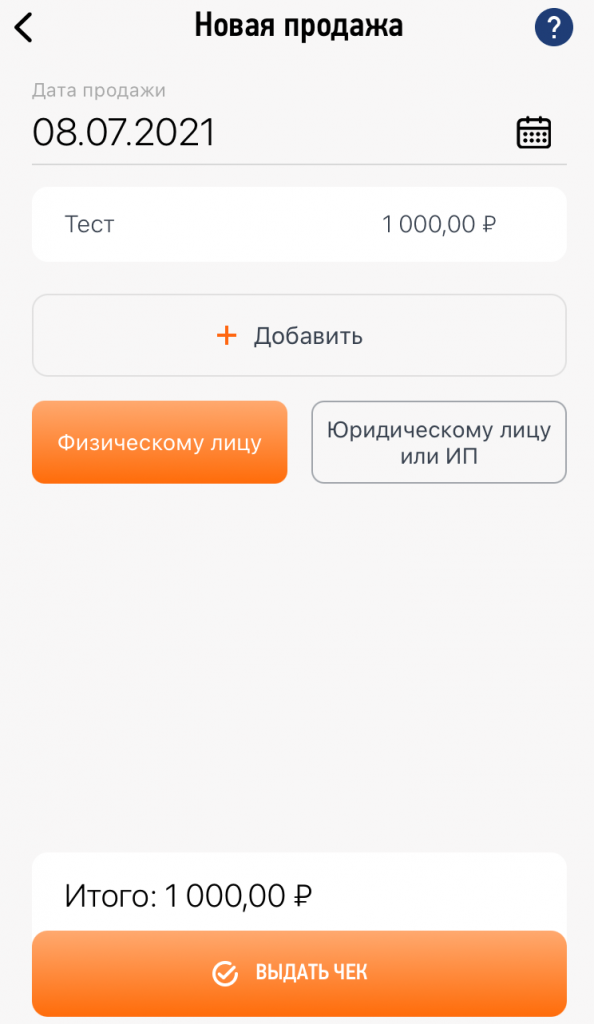

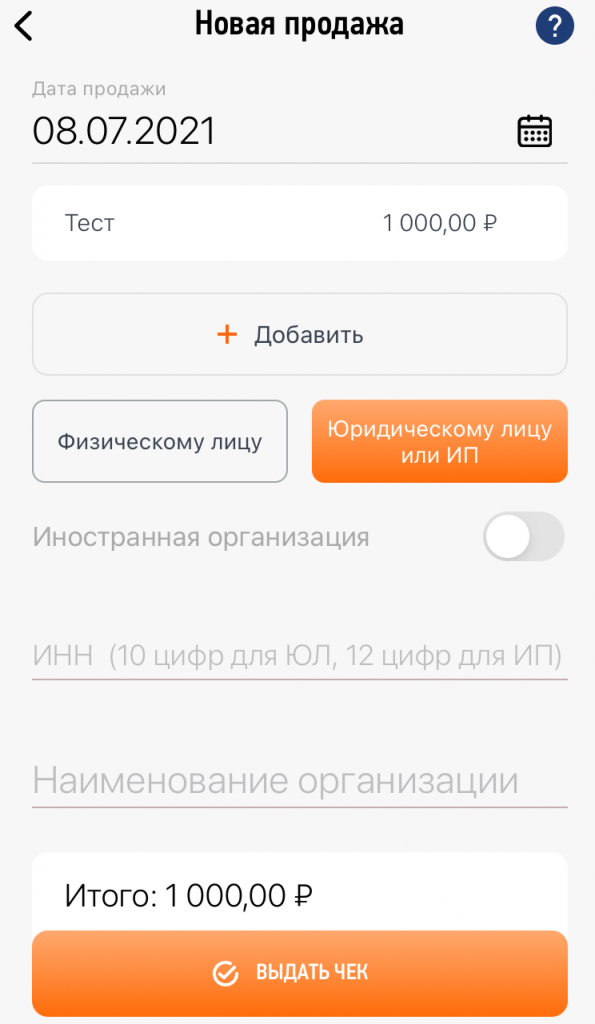

Вычислять налог с каждой полученной оплаты не нужно. ФНС сделает это сама. Когда вы вносите в «Мой налог» сведения о своей новой продаже, то указываете, кто ваш заказчик — физическое, юридическое лицо или ИП. По этой информации налоговая начисляет 6 или 4%.

Чтобы узнать, как зарегистрироваться самозанятым, читайте наш блог.

Как часто самозанятый должен платить налог

Налоговый период для самозанятого — календарный месяц. Платить НПД необходимо в таком порядке:

- В течение месяца выполняете заказы.

- Когда период заканчивается, налоговая рассчитывает сумму отчислений с ваших доходов за прошедший месяц по чекам в мобильном приложении «Мой налог». Подавать отдельную декларацию самозанятому не нужно.

- До 12 числа следующего месяца вы получаете в приложении квитанцию. В ней указаны реквизиты и сумма к оплате.

- После этого нужно перечислить налог до 25 числа. Если оно выпадает на выходной, заплатить можно позже — в ближайший рабочий день.

Нюанс

Первый налоговый период более длительный, чем последующие. Он начинается в день регистрации самозанятым и завершается только в конце следующего месяца. Например, если стать самозанятым 10 февраля, то налоговый период завершится не 28 февраля, а 31 марта. И заплатить НПД нужно до 25 апреля.

Датой получения дохода считается не день, когда вы заключили с заказчиком договор или когда он отправил деньги, а дата, когда вы получили оплату на счёт.

Представим, что мастер Сергей сотрудничает с небольшой компанией и ремонтирует для неё принтеры. По условиям договора заказчик платит за работу не сразу, как Сергей её выполнит, а в следующем месяце. В мае мастер отремонтировал один принтер, а оплату получил уже в июне. Значит, внести информацию в приложение он должен так же в июне.

Как платить налоги, если ИП перешёл на самозанятость с другого режима

Если предприниматель перешёл на самозанятость, ему нужно заплатить налоги за тот период, когда он находился на прежнем режиме, и сдать отчётность. Сроки зависят от того, на какой налоговой системе работал ИП.

Как ИП перейти на самозанятость, читайте в нашем блоге.

| Перешёл с ОСН | Перешёл с УСН | |

| Нужно ли уведомлять ИФНС о прекращении прежнего налогового режима? | Не нужно. | Нужно уведомить свою ИФНС в течение месяца с момента, как зарегистрировались самозанятым. |

| Когда надо сдать отчётность за прежний режим? | Не позднее пяти дней после перехода на НПД. Если доходов не было, нужно сдать нулевую декларацию 3-НДФЛ. | Не позже 25 числа месяца, следующего за месяцем перехода на самозанятость. |

| Когда надо заплатить налоги за доходы на прежнем режиме? | В течение 15 дней после подачи декларации 3-НДФЛ. | Не позже 25 числа месяца, следующего за месяцем перехода на самозанятость. |

| Где это сказано? | Для перехода с ОСН на НПД специальные сроки не прописаны. ФНС ориентируется на сроки как при окончании предпринимательской деятельности. Ч. 3 ст. 229 Налогового кодекса. | Ч. 2 ст. 346.23 и ч. 7 ст. 346.21 Налогового кодекса. |

Как платить налог самозанятым

Налоговую квитанцию можно оплатить:

- через мобильное приложение «Мой налог» или в личном кабинете веб-версии этого сервиса;

- в банковском приложении по реквизитам из квитанции, в том числе по QR-коду;

- на сайте любого платёжного сервиса;

- через портал Госуслуг;

- через банкомат или платёжный терминал;

- в отделении банка.

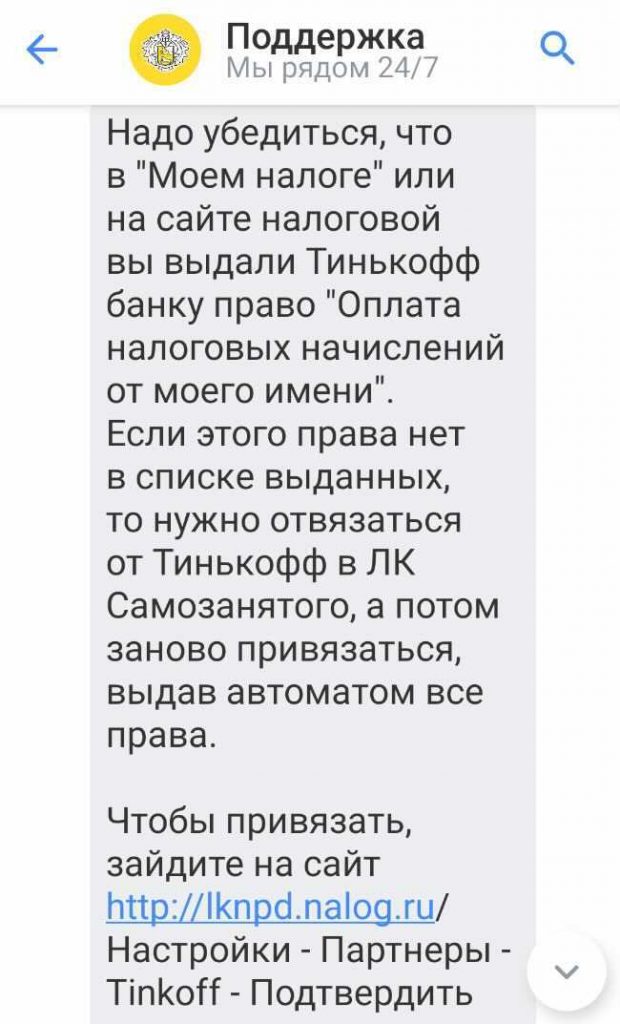

Некоторые банки поддерживают обмен информацией с ФНС по самозанятым. Если ваш банк в этом списке, можно поручить ему перечислять НПД от вашего имени.

Если вы работаете с электронными площадками, такими как Яндекс.Такси, YouDo, ЦИАН, Помогатель и другими, то можете перечислять налог через них. Для этого нужно дать сервисам разрешение на это в приложении «Мой налог».

Что такое налоговый вычет для самозанятых

Каждому, кто впервые зарегистрировался как самозанятый, государство даёт бонус — вычет в 10 тыс. рублей. Его можно использовать только на уплату НПД. Напрямую вы им не распоряжаетесь: деньги расходуются автоматически.

Средства гасят начисленный налог не полностью, а уменьшают его:

- на 1%, если вы работаете с физлицом. В таком случае вносить нужно не 4, а 3%;

- на 2%, если вам платит компания или ИП, и НПД составит не 6, а 4%.

Когда вычет будет исчерпан, самозанятый продолжит платить налог по обычной ставке.

Нюанс

Если вы израсходуете бонус, перестанете быть самозанятым, а потом зарегистрируетесь повторно, новый вычет не дадут.

Надо ли платить налог, если нет дохода

Нет.

По Налоговому кодексу и закону о самозанятых объект налогообложения — доход. Если его нет, платить НПД не с чего. Такое же разъяснение дал Минфин в Письме от 27.02.2020 № 03-11-11/14265.

Как платить налог, если доход очень маленький

Если вы заработали за месяц мало и НПД меньше 100 рублей, платёж в бюджет переносится на следующий период. Если и в следующем месяце сумма налога не достигнет 100 рублей, оплата опять переносится. И так до тех пор, пока начисленный налог не превысит 100 рублей.

Что случится, если заплатить неправильно

Если не заплатить вовремя, со следующего дня будет начисляться пеня за каждый день просрочки до тех пор, пока вы не погасите задолженность. Размер пени рассчитывается в процентах от неуплаченной суммы. Каждый день на неё начисляется 1/300 ключевой ставки Центрального банка.

В приложении «Мой налог» в течение 10 дней появляется требование от налоговой. В нём указываются сумма задолженности с пенями и срок, когда надо выполнить требование. Если не заплатить, налоговая взыщет долг: направит в банк налогоплательщика поручение на списание денег. Операции по счёту будут приостановлены.

Размер пени установлен в статье 75 НК РФ.

Нюанс

Можно оказаться невольным неплательщиком. Например, если долг меньше одного рубля, его не получится погасить ни через приложение, ни через личный кабинет. Как пояснила налоговая служба, перечислить деньги можно через банк или другой платёжный сервис.

Если самозанятый получил вознаграждение за работу, но не отразил его в приложении и не отправил чек клиенту, можно получить штраф. Пока налоговые проверки самозанятых не проводятся. Но в ИФНС может пожаловаться заказчик: если он не получил чек, то не смог снизить свою налоговую базу за счёт этого расхода.

Штраф составит 20% от неучтённого дохода. Если в течение полугода нарушение повторится, оштрафуют на весь скрытый доход.

Несколько нюансов про уплату НПД

Если в приложении произошёл сбой, сервис может «не увидеть» ваш платёж и начислить пеню. О таких ошибках можно сообщить в техподдержку. Ссылка для связи есть и в мобильном приложении, и в личном кабинете, и на сайте ФНС. Обычно служба поддержки отвечает в течение дня.

Если через приложение заплатить не получается, можно воспользоваться другим способом. Кроме того, если из-за технических проблем на сервисе не удаётся вовремя перечислить налог, сделать это разрешается на следующий день после устранения неполадок. Пропущенный срок не будет считаться нарушением.

Датой уплаты налога считается день, когда вы предъявили в банк поручение на списание денег со счёта. Но онлайн-платёж может обрабатываться до 10 дней, а оплата по квитанции — до 20 дней. Если поручение было сделано вовремя, то когда средства дойдут до бюджета, задолженность аннулируется, и пени обнулятся.